تحلیل قیمت بیت کوین به روش «نقدینگی خالص»؛ آیا احتمال سقوط بازار سهام و کریپتو وجود دارد؟

مقایسه قیمت بیت کوین و شرایط بازار سهام نشان میدهد میان قیمت BTC و شرایط اقتصاد کلان همبستگی قابل توجهی وجود دارد. واقعیتی که تمام ناظران بازار طی سال ۲۰۲۲ به خوبی حس کردند. همچنین در ابتدای سال ۲۰۲۰ شاهد بودیم که با وقوع بحران کرونا سقوط بازارهای سنتی با سقوط قیمت بیت کوین و به تبع آن بازار کریپتو همراه شد. موضوعی که نشان میدهد نمیتوان بازار بیت کوین را در خلاء و بدون توجه به شرایط اقتصاد کلان تحلیل کرد.

به گزارش میهن بلاکچین، یکی از روشهای تحلیل بازار سهام که توسط یکی از تحلیلگران مطرح اقتصاد کلان به نام داریوس دیل (Darious Dale) پیشنهاد شده است، روشی به نام «بررسی نقدینگی خالص (Net Liguidity)» است. روشی که در آن با بررسی «میزان نقدینگی قابل تزریق به بازارهای پر ریسک» که تابعی از رفتار بانکهای مرکزی و خزانهداریهای کشورهای بزرگی مانند آمریکا و چین است، تلاش میشود جهت کلی بازار پیشبینی شود. و جالب اینجاست که این روش به طرز تعجبآوری دقیق عمل کرده است.

این موضوع باعث شده است که روش تحلیل «نقدینگی خالص» توجه تحلیلگران بازار کریپتو را نیز جلب کند و افرادی مانند بنجامین کاون (Benjamin Cowen) تلاش کنند با استفاده از این روش تحلیل آینده شاخص S&P 500 و به تبع آن قیمت بیت کوین را پیشبینی کنند.

در مطلب پیش رو ابتدا روش جالب «نقدینگی خالص» را مختصرا توضیح میدهیم و در ادامه نحوه استفاده بنجامین کاون از این شاخص برای پیشبینی آینده بازار را بررسی میکنیم.

نقدینگی خالص جهانی (Global Net Liquidity) چیست؟

یکی از شاخصهایی که میتوان با استفاده از آن «نقدینگی قابل تزریق به بازار» را اندازهگیری کرد، شاخص «نقدینگی خالص جهانی (Global Net Liquidity)» است. مبدعان این شاخص معتقدند نقدینگی «خالص» یا »قابل تزریق به بازار» را میتوان با استفاده از فرمول زیر محاسبه کرد:

Net Liquidity = Central Bank’s Balance Sheet – (Treasury’s General Account + Reverse Repo Facility)

این شاخص برای بررسی نقدینگی خالص مثلا آمریکا، ابتدا ترازنامه بانک مرکزی آمریکا (Fed’s Balance Sheet) را در نظر میگیرد و سپس موجودی حساب عمومی خزانهداری (TGA) و تسهیلات بازخرید معکوس (Reverse Repo Facility) را از آن کم میکند.

برای آشنایی بیشتر با ۳ پارامتری که در محاسبه نقدینگی خالص دخالت دارند، میتوان گفت:

- ترازنامه (Central Bank’s Balance Sheet) فدرال رزرو داراییها و بدهیهای این بانک را نشان میدهد و یک تصویر کلی از نقدینگی دلار ارائه میکند.

- حساب عمومی خزانهداری (Treasury’s General Account) حسابی در فدرال رزرو است که وزارت خزانهداری آمریکا در آن وجوه مورد نیاز خود برای پرداخت صورت حسابهای دولت را نگهداری میکند.

- فدرال رزرو در تسهیلات بازخرید معکوس (Reverse Repo Facility) به بانکهای تجاری اوراق قرضه دولتی میفروشد و متعهد میشود پس از یک مدت مشخص دوباره اوراق مذکور را از بانکها بازخرید کند.

به طور کلی، هر چه میزان ذخایر حساب عمومی خزانهداری و تسهیلات بازخرید معکوس بیشتر باشد، نقدینگی دلار کاهش مییابد.

بازار سهام آمریکا میزبان سرمایه از اکثر کشورهای بزرگ است به همین دلیل برای بررسی شرایط فعلی و آینده بازار سهام آمریکا بهتر است نقدینگی خالص را در ابعاد جهانی حساب کنیم. اگر محاسبه فوق را با در نظر گرفتن ترازنامه، حساب عمومی خزانهداری و تسهیلات بازخرید معکوس چندین بانک مرکزی تاثیرگذار بر اقتصاد جهانی حساب کنیم با شاخص نقدینگی خالص جهانی (Global Net Liquidity یا به اختصار GNL) میرسیم که به طرز چشمگیری با شاخص S&P 500 همبستگی دارد.

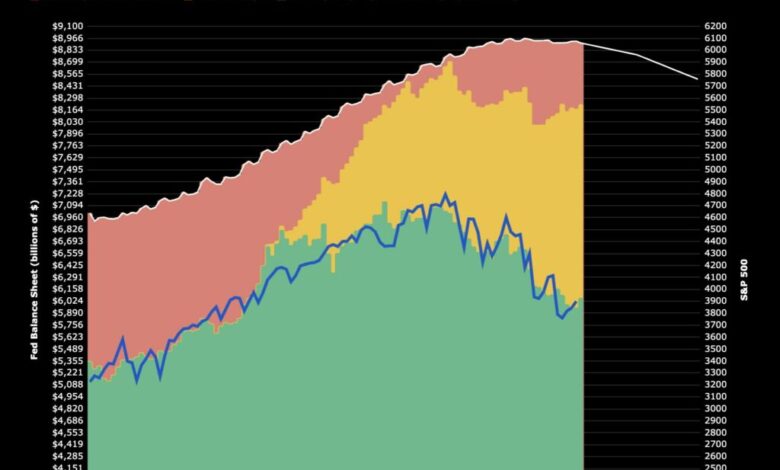

در تصویر زیر منحنی آبی نمودار تغییرات شاخص S&P 500 است و سطح سبزرنگ برابر با نقدینگی خالص جهانی است. همانطور که مشاهده میشود میان شاخص S&P 500 و دادههای نقدینگی خالص جهانی همبستگی چشمگیری وجود دارد.

نقدینگی خالص جهانی معمولا با بررسی ترازنامههای بانکهای مرکزی آمریکا، چین، اتحادیه اروپا، ژاپن، انگلستان و سایر کشورهای مهم مشترک المنافع (کانادا، استرالیا، نیوزیلند) محاسبه میشود.

باز شدن «آروارههای نقدینگی»؛ آیا روند صعودی سال ۲۰۲۳ معکوس میشود؟

همانطور که ذکر شد روش تحلیل «نقدینگی خالص» راه خود را به فضای کریپتو نیز باز کرده است. بنجامین کاون تحلیلگر شناخته شده بازار کریپتو در ویدئوی اخیر خود تلاش کرده است با مقایسه وضعیت نقدینگی خالص با شاخص S&P 500 در مورد آینده این شاخص و به تبع آن قیمت بیت کوین به نتایجی دست یابد.

مشاهده اولیه کاون در مقایسه شرایط S&P 500 و نقدینگی خالص جهانی نشان میدهد که از از آپریل ۲۰۲۳ روند نقدینگی خالص نزولی بوده است در حالیکه S&P 500 روند صعودی شدیدی را تجربه کرده است تا جایی که حدود ۹٪ با ATH انتهای ۲۰۲۱ فاصله دارد. البته این بار اولی نیست که بازار سهام چنین شرایطی را تجربه میکند.

واگراییهای میان S&P 500 و نقدینگی خالص که در نمودار بالا با فلشهای سفید مشخص شدهاند یک بار به مدت ۳۰ هفته در سال ۲۰۱۸ و بار دیگر بیشتر از ۱ سال در سال ۲۰۱۹ ادامه داشتهاند. آخرین واگرایی که هماکنون در آن قرار داریم، ۱۶ تا ۱۷ هفته قبل آغاز شده است. نکته جالب توجه این است که در هر ۲ بار گذشته که این واگرایی رخ داده است در نهایت S&P 500 با ریزش شدیدی مواجه شده است و به تعبیر کاون «آروارههای نقدینگی بسته شده است». بار اول در ریزش انتهای ۲۰۱۸ و بار دوم با کرونا (مارچ ۲۰۲۰) که طی آن S&P 500 کفی پایینتر از سقوط انتهای ۲۰۱۸ ثبت کرد.

اگر خاطرتان باشد در هر دوی این مواقع قیمت بیت کوین هم نزولی شد و در موقع دوم که مصادف با کرونا بود قیمت بیت کوین در عرض ۳ هفته بیش از ۶۰٪ ریزش کرد و تا ۳٬۸۵۰ دلار کاهش یافت. کاون معتقد است در سال ۲۰۲۳ هم شرایط مشابهی در انتظار بازار است و آروارههای نقدینگی دوباره بسته خواهد شد و بازارها علیرغم روند صعودی سال ۲۰۲۳ ریزش مشابهی را تجربه میکنند.

تقسیم شاخص S&P 500 بر نقدینگی خالص جهانی؛ مشاهدات کلیدی

بنجامین کاون از زاویه دیدی دیگر، برای حذف اثر نوسانات نقدینگی و به اصطلاح «نرمال کردن» شاخص S&P 500، دادههای این شاخص را بر نقدینگی خالص جهانی (GNL) تقسیم کرده است. با تقسیم S&P 500 بر GNL نمودار زیر به دست میآید که نکات جالبی در خود دارد.

همانطور که مشاهده میشود مقدار «نرمال شده» شاخص S&P 500 از پس از بحران مالی سال ۲۰۰۸ در کانالی صعودی قرار دارد. کاون این کانال صعودی را به ۳ بخش تقسیم کرده است که بخش بالایی آن (نشان دهنده Overvalued بودن بازار سهام) با رنگ قرمز و بخش پایینی آن (نشانه Undervalued بودن بازار سهام) با رنگ سبز مشخص شده است.

اگر به نمودار فوق دقت کنیم نسبت SPX/GNL در روند صعودی خود هر بار که به سقف کانال برخورد کرده، موفق نشده است از آن عبور کند (سال ۲۰۱۰، ۲۰۱۵ و ۲۰۱۹). این روند حتی بعد از سال ۲۰۱۹ که توانست کمی بیشتر رشد کند، باز هم کاهش یافت و با یک سقوط جدید که مصادف با کرونا بود به حد پایین کانال خود رسید. همان طور که میبینیم، مقدار فعلی SPX/GNL در حاضر حدود ۴٪ بیشتر از سقف سال ۲۰۱۹ است. به عبارت دقیقتر این شاخص هماکنون در محدود ۱,۷۰۰ قرار دارد و قبلا در محدوده ۱,۶۴۰ قرار داشت.

در سال ۲۰۱۹ حدود ۴ ماه طول کشید تا روند مذکور وارد فاز اصلاحی شود؛ اما در حال حاضر تنها حدود ۱ ماه از این اتفاق میگذرد. پس باید به این نکته توجه داشته باشیم که چنین اتفاقهایی زمانبر هستند. این شاخص، در حال حاضر ممکن است حتی با یک روند اصلاحی کوتاهمدت مواجه شود، به خط نارنجی رنگ برخورد کند و دوباره به رشد خود ادامه دهد با این حال نمیتوان قرار داشتن آن در محدوده قرمز را نادیده گرفت.

همچنین نسبت SPX/GNL در شرایط فعلی بسیار بالاتر از شرایط انتهای سال ۲۰۲۱ است که در آن بازار سهام در کنار بازار کریپتو مشغول فتح قلههای جدید بود و شاخص S&P 500 به ۴۸۰۰ رسیده بود.

تکرار تاریخ؟ منحنی سود مدتهاست که معکوس است

کاون در مرحله بعد و برای تایید نتیجهگیریهایی که از بررسی نقدینگی خالص داشت، شاخص «اختلاف بازده اوراق قرضه ۱۰ ساله و ۳ ماهه خزانهداری (Treasury Yield Curve 10 Year Minus 3 Month یا به اختصار T10Y3M)» را بررسی کرد.

این شاخص که میان تحلیلگران اقتصاد کلان بسیار شناخته شده است، تفاوت بین نرخ بهرههای اوراق قرضه بلندمدت و کوتاهمدت را نشان میدهد و به عنوان یکی از مهمترین شاخصهای ناظر به آینده (Leading Indicator) شناخته میشود. این شاخص با ناحیه قرمزرنگ در تصویر پایین نشان داده شده و با شاخص S&P 500 (منحنی آبی) مقایسه شده است. همچنین دورههای رکود با روبانها عمودی خاکستری مشخص شدهاند.

همان طور که در نمودار بالا مشاهده میشود، در ۴۰ سال گذشته ورود T10Y3M به محدوده منفی، یعنی شرایطی که در آن سود اوراق قرضه کوتاه مدت بیشتر از اوراق قرضه بلندمدت است، همواره با فاصله چند ماه با دوره رکود و سقوط شاخص S&P 500 همراه شده است.

نکته مهم این است که در سال ۲۰۲۳ هم این شاخص ماههاست که به شدت منفی است. کاون با استناد به این شاخص معطوف به آینده، معتقد است این بار هم Recession شدیدی در انتظار اقتصاد آمریکاست که باعث سقوط تمام بازارها از جمله بازار کریپتو میشود.

جمعبندی و نتیجهگیری

در این مطلب با یک ابزار تحلیلی نسبتا جدید برای بررسی وضعیت اقتصاد کلان آشنا شدیم. بررسی وضعیت نقدینگی خالص در مقایسه با بازار سهام نشان میدهد این احتمال وجود دارد که طی نیمه دوم سال ۲۰۲۳ روند صعودی چشمگیر بازار سهام در نیمه اول معکوس شود و رشد حاصل شده از دست برود.

همچنین بررسی SPX/GNL نشان میدهد که بازار سهام در شرایط فعلی در محدوده Overvalued است. آن هم در شرایطی که فدرال رزرو مشغول افزایش نرخ بهره و پیش بردن سیاستهای انقباضی است. موضوعی که خود را در معکوس شدن منحنی سود (Yield Curve) و ورود T10Y3M به محدوده منفی، به خوبی نشان میدهد. شاخصی که ورود آن به محدوده منفی در ۴۰ سال اخیر بدون استثنا با آغاز دوره رکود همراه شده است.

اما آیا این بار داستان متفاوت است؟ آیا سیاستهای انبساطی دولت بایدن میتواند سیاستهای انقباضی فدرال رزرو را خنثی کند و فرودی نرم برای اقتصاد آمریکا به ارمغان آورد؟

بنجامین کاون به عنوان یکی از تحلیلگران فضای کریپتو که موضع خرسی خود را مصرانه حفظ کرده است معتقد است، این بار هم مثل بارهای قبل با معکوس شدن منحنی سود وارد دوره رکود میشویم و بازار سهام و کریپتو عمده دستاوردهای خود از ابتدای ۲۰۲۳ را از دست میدهد. باید منتظر ماند و دید ادامه سال ۲۰۲۳ چه به ارمغان میآورد و پیشبینی کدام دسته محقق میشود، خرسها یا گاوها؟